По данным опросов нашей компании, около 66% заемщиков в 2024 году столкнулись с отказом в получении кредита. Респондентам, которым все-таки удалось оформить заем, банки снизили фактически одобренную сумму. Почему банки не дают кредит, и чем вызвано такое требовательное отношение, попытаемся разобраться в этой статье.

Чаще всего причины отказа в кредите связаны с политикой ЦБ РФ, которая направлена на сдерживание необеспеченного кредитования с целью минимизации долговой нагрузки населения. В четвертом квартале 2023 года объем выдачи потребительских кредитов сократился, если сравнивать с предыдущим кварталом, на 13%. И это связано со строгим лимитом, ограничивающим оформление займа клиентам с высокой предельной долговой нагрузкой (ПДН).

Цель обновленной политики заключается в уменьшении потребительского спроса и оказания давления на темпы инфляции. Для этих же целей Центральный банк регулярно повышает ключевую ставку. Но это совершенно не означает, что получить кредит или оформить ипотеку в 2024 году невозможно. Просто важно соответствовать требованиям банков, чтобы они приняли положительное решение.

Каждая банковская организация имеет свои критерии оценивания, например, кредитная история, уровень официального дохода, просрочки и прочие. Если заемщик уже отправил много заявок в иные банки, то, скорее всего, получит отказ.

Проверка сведений бюро кредитных историй (БКИ)

На основе данных БКИ банковские организации оценивают не только платежную дисциплину, но и налоговую нагрузку по всем кредитным продуктам.

Для большинства банков негативными факторами при проверке БКИ является:

- Наличие текущей просроченной задолженности по действующим кредитным продуктам.

- Кредитные каникулы.

- Действующие кредиты в МФО, в том числе рассрочки на маркетплейсах (Ozon, Wildberries, Яндекс).

- Новые кредитные продукты, по которым совершено менее 3 платежей.

- Большое количество обращений и отказов от банков за последние полгода.

- Просрочки за последние 3 месяца по действующим кредитным продуктам.

- Длительные исторические просрочки по ранее оформленным займам.

- Закредитованность, а именно наличие более 5 действующих кредитных продуктов.

- Повышенная кредитная нагрузка по оформленным сделкам и поручительствам.

- Нулевая кредитная история.

Также банк имеет право проверить заемщика по службе безопасности на наличие долгов, арбитражей и судимостей. Это важный шаг, который помогает оценить надежность заемщика, повысить его шансы на одобрение кредита.

Почему не одобряют заявку на кредит: основные причины

Можно выделить несколько негативных факторов, по которым, скорее всего, банки откажут в кредите заемщику:

- Клиент признан банкротом. Это явная причина для запрета на новые обязательства. В течение 5 лет после завершения процедуры банкротства заемщик не может брать на себя новые кредитные обязательства.

- Наличие задолженности по открытым исполнительным производствам (ФССП РФ). Рекомендуется периодически проверять наличие исполнительных производств, чтобы избежать неожиданных визитов приставов и ограничений. Это позволит повысить шансы на получение кредитов в будущем.

- Текущие или исторические иски по взысканию кредитов (судебные споры между банком и заемщиком).

- Наличие заемщика в списке ФСФМ в качестве лиц, которые способствовали финансированию террористических актов и отмыванию денежных средств.

- Инвалидность I и II группы из-за рисков невыплаты.

- Уголовная судимость, так как это подтверждает недобросовестность заемщика.

- Отсутствие постоянной регистрации на территории Российской Федерации.

- Регистрация заемщика на территории Крыма, ДНР, ЛНР или Кавказа.

- Стаж работы на последнем месте менее 3 месяцев.

- Обращение заемщика в банковские организации с указанием разных мест трудоустройства.

Низкий или нестабильный доход, ложные сведения, ошибки в заявке, недостаток документации — это тоже веские причины для отказа. А при кредитовании физлица банки оценивают не только заемщика, но и его работодателя. Чаще всего финансовые учреждения отдают предпочтение тем клиентам, у которых работодатель имеет хорошие финансовые показатели, большой штат сотрудников.

Юридические лица тоже сталкиваются с отказами при кредитовании

И в этом случае параметров, по которым банк оценивает заемщика перед выдачей кредита, еще больше.

Рассмотрим основные из них:

- срок регистрации бизнеса не менее одного года;

- наличие хорошей кредитной истории компании;

- отсутствие отрицательной кредитной истории директора по данным БКИ;

- наличие постоянного денежного потока по 51 счету + положительная прибыль;

- бизнес не должен относиться к нефинансируемым видам деятельности

Многие предприниматели знают, что рекомендуется улучшить финансовые показатели компании до обращения в банк, чтобы повысить вероятность одобрения заявки. Часто финансовые учреждения не сообщают, почему не дали кредит, согласно ст. 821 Гражданского кодекса Российской Федерации. И они имеют на это полное право.

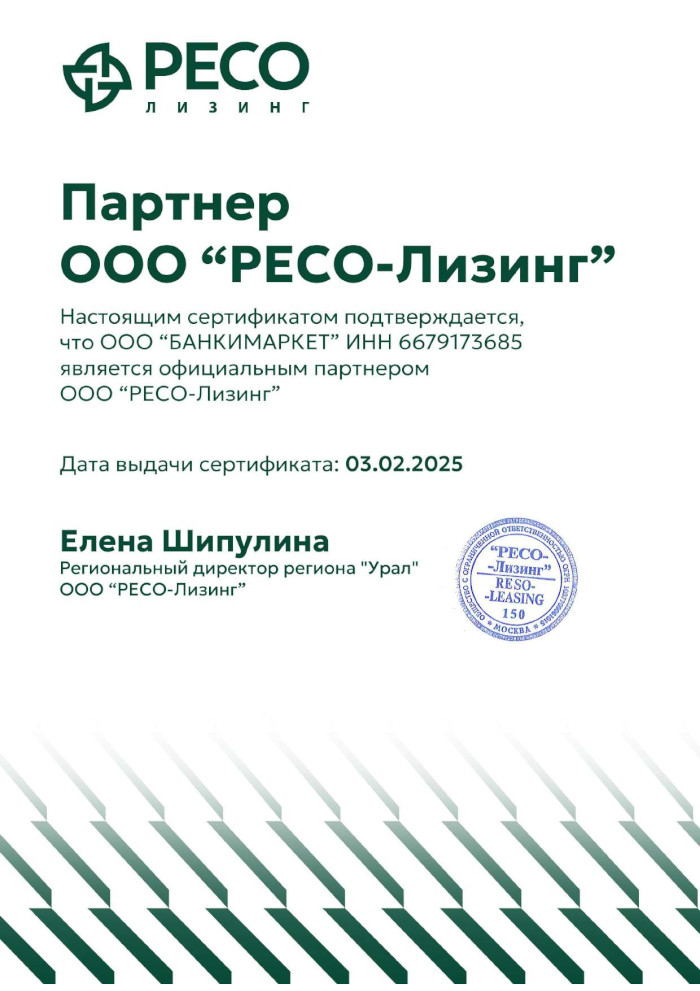

Но стоит отметить, что каждый отказ сразу же снижает вероятность получения кредита в будущем. Чтобы повысить шансы на одобрение, важно проанализировать свои характеристики, как заемщика, и улучшить все показатели еще до обращения в банк. Для этой цели лучше всего обратиться к сертифицированным кредитным брокерам, которые бесплатно проведут аналитику физического и юридического лица, подготовят грамотную стратегию кредитования, снизив риски отказа.

Получите профессиональную помощь в получении кредита в Екатеринбурге от компании Банки.Маркет – мы сделаем процесс простым и выгодным для вас!